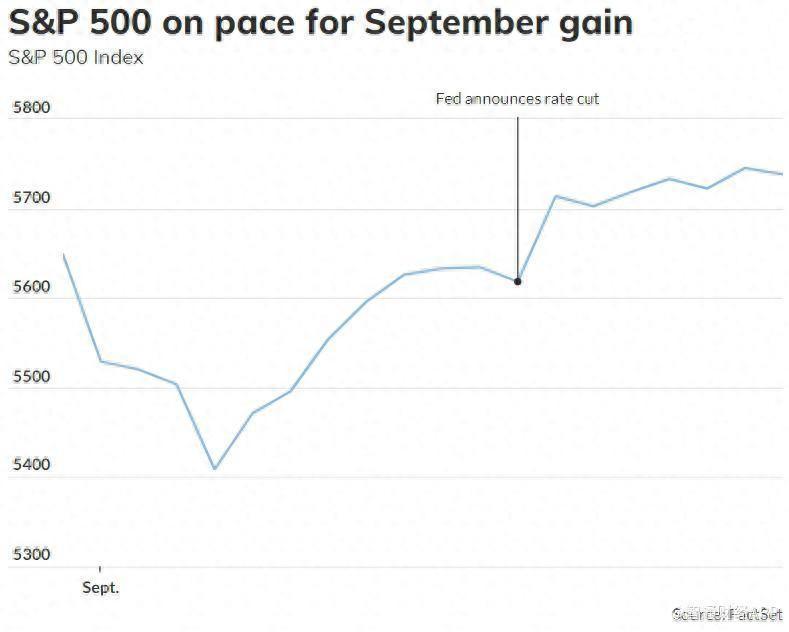

智通财经APP获悉,美国股市正迎来一个稳健的上涨的9月,而通常这一月份是一个表现疲弱的月份,但在美联储宣布大幅降息后,市场逆转了这一季节性趋势。

标普500指数周五虽略有下滑,但已经连续第三周上涨,使得9月累计上涨1.6%。根据FactSet的数据,若9月最后一个交易日保持这一涨幅,标普500指数将自2019年以来首次在9月录得涨幅。

Ameriprise Financial首席市场策略师Anthony Saglimbene在周五的电话采访中表示:“目前软着陆的预期已经完全体现在股价中了。”他提到,9月通常是表现较差的月份,但在美联储大幅降息后,这一“季节性因素”并未发挥作用。

美联储于9月18日宣布,将基准利率下调半个百分点,开始新一轮降息周期。美联储主席鲍威尔表示,此次降息是基于美国通胀显著缓解以及保持劳动力市场稳定的需要。

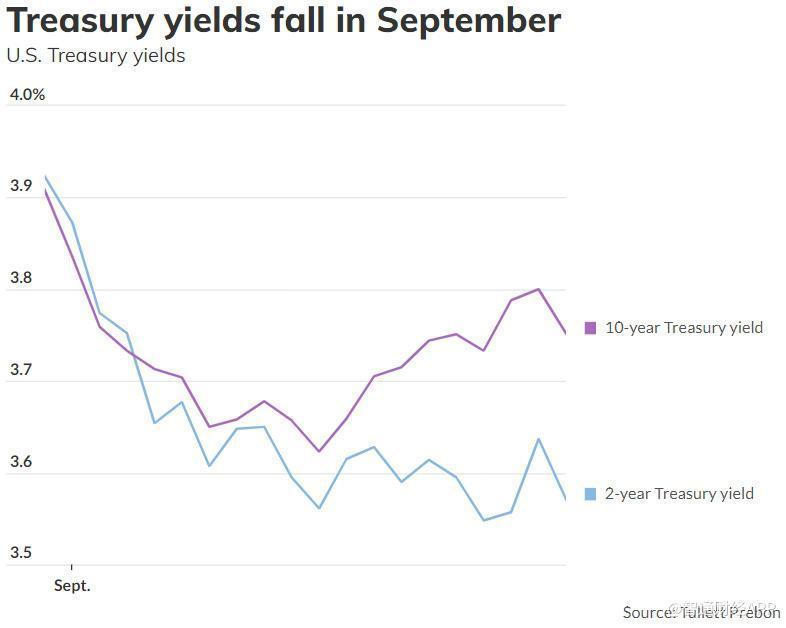

周五公布的最新数据显示,美国8月的个人消费支出价格指数(PCE)年化增长率降至2.2%。通胀数据公布后,美国债券市场的利率下跌,国债收益率回落,联邦基金期货的预期显示,11月美联储再次大幅降息的可能性增加。

根据道琼斯市场数据,两年期美国国债收益率周五下跌至3.562%,这是自2020年12月以来最长的连续四周下跌。十年期美债收益率也下滑至3.751%。整个9月,美国国债收益率普遍下跌,投资者预期美联储将在本月开始降息。

根据CME FedWatch工具的数据显示,截至周五,联邦基金期货市场显示,美联储在11月的下次政策会议上有54.8%的可能性将基准利率再降半个百分点,而较小幅度的四分之一点降息的可能性为45.2%。

周期性股票领先科技股

投资者将继续关注通胀、经济增长和企业利润等数据,这些因素对股市进一步上涨至关重要。Saglimbene表示:“投资者希望看到上涨的范围扩大。”他还提到,最近周期性股票的表现优异就是一个很好的例子。

过去三个月,标普500指数中的材料、工业和金融板块的涨幅超过了科技板块,这表明随着美国经济的持续增长,周期性股票正在引领市场。根据FactSet的数据,标普500指数的工业板块在过去三个月上涨了10.7%,材料板块上涨了9.8%,金融板块上涨了10.3%。相比之下,科技板块同期仅上涨了0.4%。

这种市场领导地位的转变尤为明显,因为2024年至今为止,科技板块的涨幅已接近29%,推动了标普500指数年初至今上涨了20.3%。

本周,标普500指数的材料板块上涨了3.4%,创下自去年12月以来的最大单周涨幅。科技板块本周仅上涨1.1%,而标普500指数本周整体上涨了0.6%。

Saglimbene表示,通胀降温、美国经济仍在增长的迹象以及美联储的大幅降息为“软着陆”的预期在9月带来了新的动力。他还指出,第三季度的企业财报将于下个月开始发布,这将是市场判断股市是否能继续上涨的关键。

道琼斯工业平均指数周五上涨0.3%,创下新高,而标普500指数下跌0.1%,纳斯达克综合指数下跌0.4%。根据道琼斯市场数据,美国三大股指均连续第三周上涨。